公務員は、原則副業禁止です。

ですが、例外は、株式・投資信託と不動産貸付の3種類。

勤務時間中に取引するとOUTですが、勤務時間がいであれば何も問題ありません。

ただ、株式に関しては、市場が動いているのは平日の日中のみです。株式を売買するときは仕事中のため、好きなタイミングで売買することができません。

もし、トイレで隠れて売り買いしていると、同僚に報告されることもありますので、リスクがあります。

アパートや駐車場の不動産貸付も魅力的です。

ただ、一番問題になるのが、不動産自体が高額であることです。

100%利益を出せればいいのですが、素人が人口減少社会の中、アパート業に参入するのは勇気が必要です。

となると、残るのは投資信託。

ですが、正直、投資信託ってあんまり良いイメージ無いですよね。

- 大損している人がいる

- 赤字になれば貯金が減る

- 手数料が高い

事実、これらで資産を減らす人は大勢います。

しかし、失敗している人の大半は、口座開設をする銀行・証券会社を間違っているだけです。

最初の投資会社選びに失敗しなければ、大損することはありません。

結論から言えば、私のオススメは『セゾン投信』です。

私は公務員時代からセゾン投信で毎月の積立で資産運用をしています。

貯金しているだけでは、お金は増えません。

ですが、月5000円投資信託での積み立てをするだけで、資産が倍になる可能性もあります。

投資信託は資産が減るリスクもありますので、積立型の投資信託のメリット・デメリットについてご紹介します!

1:投資信託は売買を専門家に依頼して利益を出してもらう

⑴ 株式と投資信託の違いは自分でやるか・やらないか

株式と投資信託は一色単にされることがありますが、根本的に違います。

・ 株式の売買

各会社ごとに存在する株式を個々に売り買いします。

・ 投資信託

株式や債券の購入を金融機関などの投資会社に委託(お願い)をして自分の代わりに売り買いをしてもらいます。

細かい違い等はありますが、自分で判断するか専門家に判断を委ねるかの違いです。

- 株式売買=自分で売り買いのタイミングを決める

- 投資信託=委託した金融機関が売り買いのタイミングを決める

⑵ 100種類の銘柄を管理するのは素人では無理

投資信託の場合、1つの会社の株式だけを取り扱うことはありません。

何十、何百種類の銘柄を並行して購入し、それをお金を出資してくれる個人に販売をします。

百種類の銘柄を取引するメリットとしては、仮に1つの銘柄が倒産し価値がゼロになっても1/100の被害しか出ませんので、リスクを押さえられます。

反面、1つの銘柄の価値が何倍にも膨れ上がっても利益は1/100されます。

ですが、元々投資信託は資産運用のために存在するのでできるだけリスクは最小限にしたいですよね。

となると、100種類で過半数利益を出す方法をとる方が1つの銘柄に全財産を注ぎ込むより現実的です。

そこで個人で売買しようとするときに問題になるのが、会社員が百種類の銘柄を同時に運用できるか問題です。

不可能ではありませんが、仕事をしながら100銘柄を操作するのは現実的ではありません。

そこで、登場するのが、投資信託を行う投資会社です。

投資会社は投資を仕事としますので、100銘柄を同時にチェックすることも可能です。

また、専門家である以上、素人よりも失敗リスクが少ないのも特徴。

つまり、自分の時間を使わずに利益を出すためには、投資信託が便利なのです!

⑶ 自分のお金を素人と専門家のどちら運用してもらいたかを考えると答えが出る

定年退職をし、時間が余っているので株式など百種類の銘柄を同時に運用できる素人がいたとします。

でも、その素人とそれを仕事としてる専門家がいればどちらが知識があり、成功する確率が高いでしょうか。

確かに素人は自己資金を出していますので真剣です。

ですが、定年退職後にイチから勉強したのではまだまだ年数は浅いです。

それに対して、専門家は専門家に囲まれた世界で仕事をしています。

一方や素人が投資の勉強しようとすると、ネットやセミナーなどの知識しかありません。

確かに素人が成功することもあるでしょう。

ですが、確率論からいえば、どちらがより成功するはハッキリします。

ビギナーズラックとは、何も知識がない人が偶然に成功をすることです。

ですが、2回目のビギナーズラックを狙おうとして勉強しても、知識が邪魔をして失敗します。

自分自身も素人です。

それなら、専門家に運用してもらうのが資産を増やせる可能性がより高くなるのです。

2:投資信託は多様な銘柄を組み合わせるからリスクが少ない

⑴ 株式の売買はバナナを売るのと同じ

株式の売買もバナナの売買も同じです。

株式もバナナも、どちらともその日によって値段は違います。

スーパーでバナナが安ければ買いますし、高ければ買うのを控えます。

株式も同様で、株価が安ければ買いますし、高くなれば売ります。

違いがあるとすればバナナには賞味期限があり、株式には無い程度の違いしか実はありません。

⑵ バナナだけを売る八百屋が存在しないのはリスクが高いから

バナナだけを販売する八百屋って無いですよね。

もし専門店があっても複数のバナナが存在しますので、1種類だけのバナナを売るお店はありません。

なぜなら、1種類しか販売しないで、その商品が売れなかったら収入は激減し、八百屋は潰れるからです。

八百屋ではたくさんの野菜や果物が売ってます。

仮にバナナが不人気であっても、他の野菜や果物が売れれば八百屋としては問題ありません。

理屈としては投資信託も同じです。

一つの銘柄を売るのはリスクがありますが、100種類の銘柄を扱えばリスクは下がります。

つまり、株式はバナナ

投資信託は八百屋をイメージしてもらえれば大丈夫です。

⑶ 自分の好みのフルーツバスケットを作れるのが投資信託の魅力

フルーツをフルーツバスケットで購入しようとしたらどんな果物が入っているか必ず確認します。

投資信託も同じです。

金融機関が「投資信託をするのでお金を預けてください!」と言っても、どんな銘柄に投資するかしらなければ大切なお金を出そうとは思いませんよね。

なので、投資会社が投資信託の募集する時には必ず「こんな風に投資します」と広告を出します。

※ セゾン投信のHPより参照

このような形で運用プランを提案することで売買を一任するとしてもある程度の種類を選択することが可能です。

実際、ハイリスクハイリターンの投資信託の商品もあったりするので、お金を出資する人も最低限の知識は持っておく必要があります。

3:悪い投資信託会社の特徴は委託手数料が高いこと

⑴ 投資会社は運用するだけで失敗しても被害を受けるのは出資した人だけ

投資会社(金融機関など)は、元手となるお金を集めて、運用します。

投資会社は運用するお金に、投資会社自身のお金はありません。

なので、利益が出ても損失が出ても、投資会社自体に損益は直接関係ありません。

運用利益が発生すれば配当という形で出資者に支払いがあります。

ですが、損失が発生すれば、出資した人のお金が減ってしまいます。

極端な話、出資金を集めて運用していた運用先が全て倒産したらどうでしょう。

株式などの価値は0円になるので当然配当なんてありませんし、手元には何も残りません。

ですが、たとえそのような状況になったとしても投資会社は補償はしません。

投資信託はあくまでも投資をするのを投資会社にお願いし、運用してもらうことを指します。

なので、運用で発生した損失については全て出資者が被ることになるのです。

⑵ 投資会社の収入源は委託手数料なのでお金を集めるのが一番大事

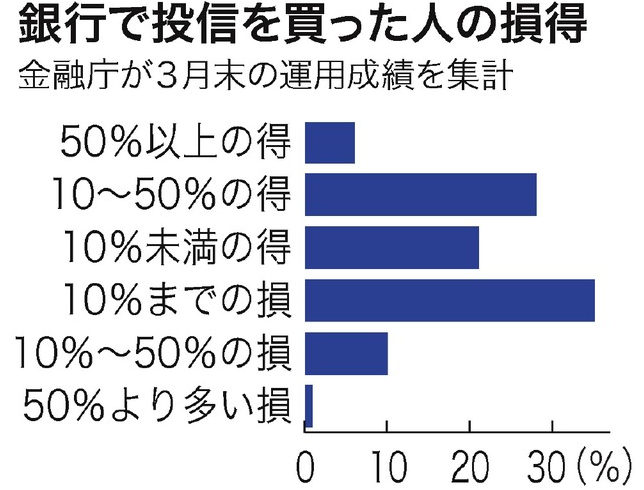

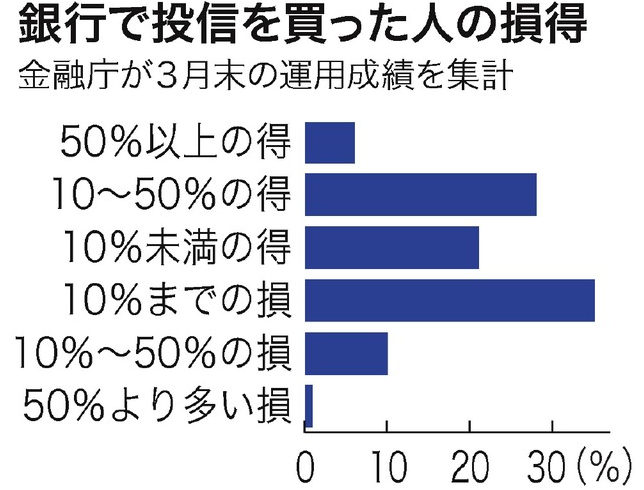

先日興味深い報道がされました。

なんと、銀行の投資信託だと半数近くが赤字を出しているとのこと。

(朝日新聞 2018.7.5付参照)

朝日新聞 2018.7.5付

投資信託の場合種類にもよりますが、解約などは出資者が自由に行えるため、損が少し大きくなると直ぐに手放してしまう場合があります。

株式の株価などは日々変動の波がありますので、偶然下がったタイミングをみた出資者が「それ以上損をしたくない!」との思いから解約してしまうケースも多々あるみたいです。

それを差し引いても銀行は運用を半分失敗(運用損失)しています。

でも銀行が個人へ投資信託を勧めるのは止めません。

なぜかというと、投資信託を運用すればするほど手数料が手に入るからです。

出資者から1憶円集めて運用した場合、手数料1%なら年間で100万円です。

手数料1%って高いと思いますか?安いと思いますか?

安いと思った人がいましたら、この例えはこれはどうでしょうか。

現在、銀行に対して『預金』名目の投資を皆さん行っています。

『預金』は毎年の運用益としては0.01%くらいの利息しかつきません。

それを踏まえると、赤字が出るかもしれない投資信託では手数料として銀行に1%支払うのです。

銀行ぼろ儲けです

銀行の場合、出資金をいかに集めるのかがポイントになります。

手数料は出資金が多いほど収入として大きくなりますので。

そして、出資がされなくなっても、新たな投資信託の商品を売ればいいのです。

そうすれば手数料がまた手に入りますので。

⑶ 良い投資会社を選ぶには委託手数料の低い金融機関を選ぶのが大事

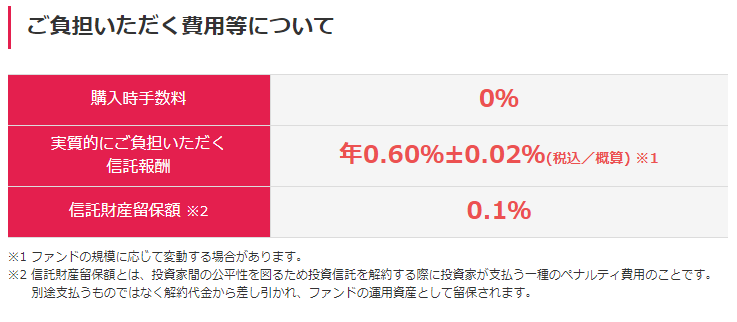

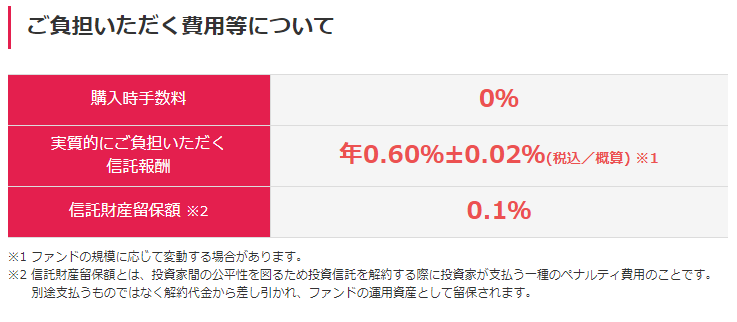

投資信託でお金を増やそうと思う場合には運用損失も大事ですが、もっと大事なのが手数料などのコスト管理です。

銀行なども手数料収入がメインですが、利益を出すようには頑張っています。

その方が解約する人が少なりますので。

でもお金を出資する側の立場としては、手数料が発生した分だけコストとして上乗せになります。

運用益が5%あったとしても、手数料が1%あれば、差引4%分しか利益は残りません。

つまり、常に1%以上の利益を出さないと赤字(出資した金額が少なくなる)ことになります。

手数料との内訳は以下の3点があります。

- 購入手数料

- 信託報酬報酬

- 信託財産留保額

私が実際に運用している

※

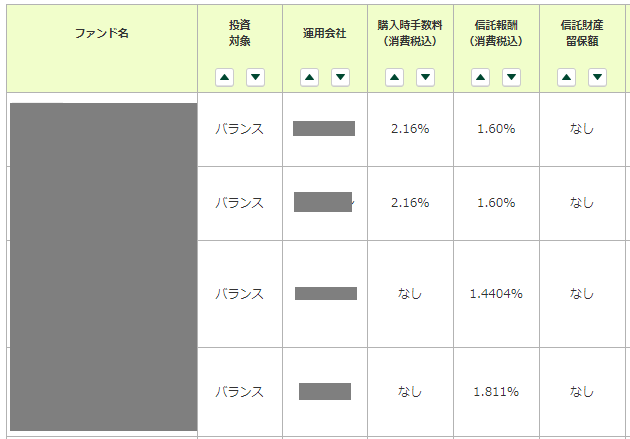

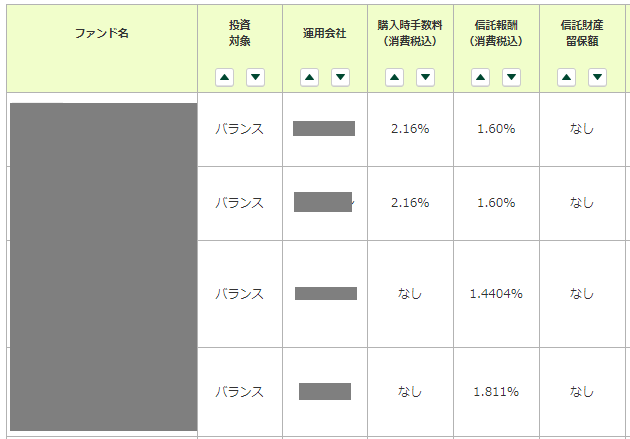

これに対して、とある銀行の投資信託の手数料は、このようになっています。

最低でも1.4%、最高だと4%近くの手数料が発生します。

つまり、投資信託の運用する会社を選ぶのを間違えるだけで年間0.7%のコストがかかる計算になります。

逆に、手数料がゼロに近い会社であれば投資信託の運用益が少なくても出資した金額が減ることは無い計算なるのです。

4:ネットの投資会社に運用依頼をするのが投資信託ではベストな選択

銀行が投資信託の運用が下手というわけでありません。

むしろ、銀行は預金で集めたお金を運用によって増やしているので運用のスペシャリストです。

しかし手数料の観点で考えると、銀行は店舗や人件費などの固定費の関係上、手数料を高く設定しないと利益を出すことができません。

その点、ネットの投資会社は長期運用を目的としてる会社が多いので手数料が低めに設定されています。

ですので、投資信託を始める場合にはネットから探してみましょう!

そして、リスクを十分考慮して投資信託を行ってください。

私は『

セゾン投信は、長期的な運用を前提としているので、短期的な利益は出ません。

なので、半年後1年後に資産を倍にしたい人には向いていません。

しかし、公務員の人で1年後に資産を倍にする必要はありませんよね。

大切なのは、20年30年後に今ある資産を運用して増やせるかです。

セゾン投信は月5000円からの積み立てで、30年後の未来を考えて資産運用します。

もっと、投資信託を勉強したい方は、セゾン投信の社長である中野晴啓さんの著書がオススメです。

中野さんは、ほとんどの投資信託を否定します。

ですが、自分の会社だけをオススメすることはありません。

良い投資信託・悪い投資信託を説明したうえで、他の投資会社が運用する銘柄も積極的に紹介しています。

投資信託のメリットは、長期運用です。

銀行に預けていれば、お金は無くなりませんが、増えません。

投資信託はお金が減る可能性がありますが、大きく増える可能性もあります。

月5000円の貯金を投資信託で運用するだけで、30年後には倍になるのが投資信託です。

お金の貯め方も、リスク分散になりますので!

ご参考になれば幸いです!